Jest interpretacja w sprawie korekt faktur, ale jej znaczenie w ewentualnym sporze jest wątpliwe

Sprawa stawki zerowej VAT za niektóre prowizje agencyjne może skończyć się w sądach administracyjnych. Ten sam organ podatkowy wydał dwie sprzeczne ze sobą interpretacje dotyczące tego, jak należy składać korekty faktur i jaką kwotę netto należy na nich wpisać.

W sprawie, o której pisaliśmy na łamach portalu WaszaTurystyka.pl, dotyczącej stawki zerowej VAT dla prowizji agencyjnych od sprzedaży wycieczek poza UE, jeden z touroperatorów już kilka lat temu złożył wniosek o wydanie interpretacji przez Krajową Informację Skarbową.

Pierwsza interpretacja na niekorzyść touroperatora

W 2015 odpowiedzi niezgodnej z punktem widzenia touroperatora udzielił Dyrektor Krajowej Informacji Skarbowej (IPPP2/4512-708/15-2/DG). Wnioskodawca zaskarżył ją do WSA. Kolejną interpretację wydano latem 2018 roku, na podstawie wyroku sądu, tym razem na korzyść touroperatora (IPPP2/4512-708/15-4//2018/S/DG). Z tym że istnieją uzasadnione podstawy do tego aby twierdzić, że sąd wydał wyrok z naruszeniem przepisów postępowania, o czym poniżej.

W swoim wniosku touroperator zapytał organ interpretacyjny, co by było, gdyby doszło do wystawienia przez agentów korekt faktur od prowizji, które dla wyjazdów poza UE powinny być objęte zerową, a nie 23-procentową stawką VAT. Chodziło o sytuację, w której agent ma wpisaną w umowę stawkę prowizji w kwocie brutto. Organ podatkowy stwierdził, w pierwszej interpretacji z 2015 r., że na skorygowanej fakturze kwotą netto powinna być całość wynagrodzenia agenta, zakontraktowana w umowie. Czyli jeśli agent miał ze sprzedaży 100 zł prowizji brutto i od niej odprowadził 23 proc. VAT, to na korekcie faktury powinien wpisać 100 zł netto plus zerowy VAT.

Według sądu faktury z kwotą netto

Touroperator odwołał się od tej interpretacji do WSA, który przyznał mu rację. Dyrektor KIR nie skierował sprawy do NSA i w 2018 roku wydał nową interpretację, zgodną z wyrokiem sądu pierwszej instancji. I tym razem stwierdził, że na skorygowanej fakturze powinna się znaleźć pierwotna kwota netto plus zerowy VAT. Czyli w przypadku, gdy korygujemy fakturę na 100 zł brutto ( w tym 23 proc. VAT), wpisujemy na nowej kwotę 81,3 zł netto plus zero VAT.

W uzasadnieniu nowej interpretacji czytamy, że: „zgodnie […] z wyjaśnieniami Spółki, umowy pomiędzy Spółką a agentami przewidywały, że podatek od towarów i usług jest elementem składowym (kalkulacyjnym) ceny, co oznacza, że do prowizji stanowiącej podstawę opodatkowania (netto), doliczony zostanie podatek stanowiąc w ten sposób prowizję brutto.” Na próżno szukać jednak takiego opisu ustaleń pomiędzy touroperatorem a agentem w stanie faktycznym wniosku o interpretację.

Na jakiej podstawie orzekał sąd?

Skąd ta zamiana w interpretacji? Wszak w interpretacji z 2015 r., bazując na niezmodyfikowanym jeszcze stanie faktycznym, urzędnicy przekonywali, że:

„wynagrodzenie prowizyjne zostało ustalone jako wynagrodzenie procentowe w kwocie brutto – tj. w kwocie obejmującej także należny podatek. Tak więc niezależnie od stawki podatku, jaką powinny być opodatkowane usługi agenta, płacone przez Wnioskodawcę wynagrodzenie w związku z tak zawartą umową będzie dotyczyć całej należności łącznie z podatkiem VAT mieszczącym w ustalonej zapłacie za wykonane usługi.”

„W konsekwencji zdaniem tut. Organu kontrahenci Wnioskodawcy korygując stawkę podatku w odniesieniu do części usług powinni wyliczać należny podatek stosując wskazaną przez Wnioskodawcę metodę „w stu”, a nie jak przedstawiła we wniosku Spółka – przyjmując za podstawę wartość netto uprzednio rozliczonej prowizji.”

Stan faktyczny zmieniony w trakcie

Źródłem zmiany interpretacji może być treść skargi wniesionej do WSA przez touroperatora. Fragment uzasadnienia zarzutów przedstawionych przez touropertora w skardze brzmi w sposób następujący:

„umowa stron przewidywała na moment jej zawarcia, że podatek od towarów i usług jest elementem składowym (kalkulacyjnym) tej ceny. Dla obu stron oczywistym było, że do prowizji stanowiącej podstawę opodatkowania (netto), doliczony zostanie podatek (w stawce podstawowej), co będzie równe umówionej prowizji brutto.”

Wszystko wskazuje na to, że stwierdzenie to zostało przyjęte przez sąd jako element stanu faktycznego wniosku o interpretację.

Wydaje się, że sąd administracyjny wydał orzeczenie w oparciu o zmodyfikowany w trakcie prowadzonego postępowania sądowego stan faktyczny wniosku o interpretację (czego moim zdaniem nie powinien robić). Sąd wydał wyrok na podstawie wyjaśnień skarżącego, a nie na podstawie stanu faktycznego wniosku.

„Netto plus VAT daje przecież brutto”

Uzasadniając wyrok (sygn. III SA/Wa 560/16) sędziowie WSA faktycznie stwierdzili:

„Zgodnie z wyjaśnieniami Skarżącego, umowy pomiędzy Spółką a agentami przewidywały, że podatek od towarów i usług jest elementem składowym (kalkulacyjnym) ceny, co oznacza, że do prowizji stanowiącej podstawę opodatkowania (netto), doliczony zostanie podatek stanowiąc w ten sposób prowizję brutto. Słusznie zatem, zdaniem Sądu, stwierdził Skarżący, że jeśli do usługi agenta zastosowanie ma mieć inna stawka podatkowa (stawka 0 proc.), w miejsce zastosowanej pierwotnie stawki podstawowej, podstawa opodatkowania nie może ulegać zmianie.”

Czyli za podstawę opodatkowania w przypadku, gdy umowa agencyjna opiewa na kwotę brutto, sąd uznał kwotę netto. Co wydaje się być bezzasadne, ponieważ podstawę opodatkowania przy wyliczaniu VAT-u metodą „w stu” stanowi przecież kwota brutto.

Błędy proceduralne?

Ponadto taka procedura wydania interpretacji narusza przepisy i jest dyskusyjna. Istnieją uzasadnione wątpliwości, czy otrzymana interpretacja będzie chroniła touroperatora, ponieważ bazuje ona na założeniu, że uzgodnienie sposobu naliczania prowizji od podstawy netto było „dla obu stron oczywiste[…]”. A dla agentów nie musiało być oczywiste, w jaki sposób mają naliczać VAT.

Jeden z doradców podatkowych, którego radziliśmy się w tej sprawie, za wadę interpretacji z 2018 roku uznał to, że narusza ona zasadę, iż podstawą opodatkowania jest kwota należna zawarta w umowie. Oraz zasadę neutralności VAT-u, zgodnie z którą powinien on być niedostrzegalny ekonomicznie (neutralny) dla przedsiębiorcy, który nie jest ostatecznym konsumentem towaru lub usługi. Czyli że w tym przypadku agent turystyczny nie powinien ponosić ciężaru ekonomicznego podatku.

W sprawach związanych z korektami faktur, jeśli do nich dojdzie, z pewnością decydowały będą indywidualne zapisy w umowach agencyjnych. Jeśli touroperatorzy nie zgodzą się ze sposobem wystawienia nowych faktur uznając, że kwota netto nie powinna ulec zmianie, sprawy te znajdą swój finał w sądzie.

POWIĄZANE WPISY

18 kwietnia 2024

Natalia Kaczmarek ambasadorką No Limits by Itaka. „Sport i podróże to najlepsze połączenie”

Rozwijająca się marka No Limits by Itaka to wynik konsekwentnego dążenia zarządu Itaka…

0 Komentarzy2 Minuty

17 kwietnia 2024

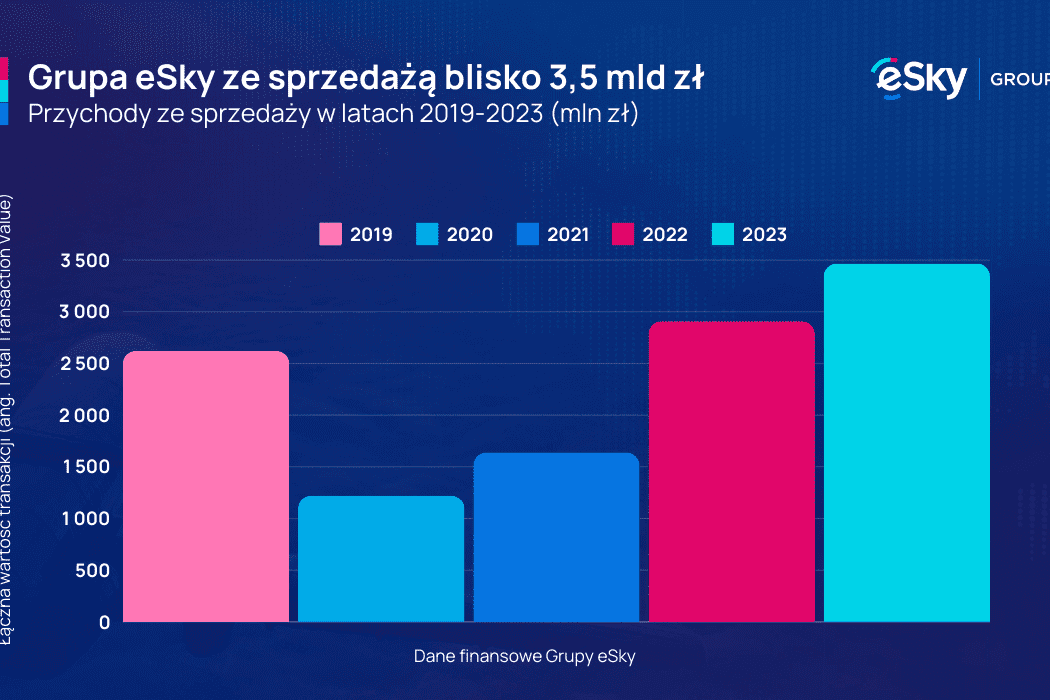

Grupa eSky z rekordową sprzedażą za 2023 rok. 3,3 mln klientów wydało na podróże blisko 3,5 mld zł

Polski właściciel globalnej platformy podróży po raz pierwszy w swojej historii…

0 Komentarzy6 Minuty

17 kwietnia 2024

Analiza Kiwi.com: rośnie popularność wyjazdów do Azji i USA na majówkę

Kiwi.com, firma travel tech i wyszukiwarka tanich podróży, przyjrzała się tegorocznym…

0 Komentarzy3 Minuty

16 kwietnia 2024

Nekera stawia na Hiszpanię. Zapowiada się kolejne rekordowe lato: ponad 180 połączeń lotniczych z Polski

Nekera poinformowała ostatnio o znaczącym wzroście zainteresowania Hiszpanią wśród…

0 Komentarzy9 Minuty

16 kwietnia 2024

Targi IMEX Frankfurt 2024 odbędą się od 14 do 16 maja

Biuro Spotkań i Wydarzeń Polskiej Organizacji Turystycznej po raz kolejny organizuje…

0 Komentarzy2 Minuty

16 kwietnia 2024

Polinezja Francuska od teraz dostępna dla podróżujących z Exim Tours

Exim Tours, część Grupy DERTOUR, wprowadza Polinezję Francuską do swojej oferty…

0 Komentarzy2 Minuty

15 kwietnia 2024

Biura podróży – duża podaż i mocny złoty przyhamowały wzrost cen imprez turystycznych

W ubiegłym tygodniu, średnia cena wycieczek z wylotami pomiędzy 5 i 11 sierpnia 2024,…

0 Komentarzy4 Minuty

11 kwietnia 2024

Rainbow Złotym Partnerem XIV edycji Forum Promocji Turystycznej

W trakcie Forum prezes zarządu Rainbow Tours Maciej Szczechura będzie mówił o kwestiach…

0 Komentarzy11 Minuty

9 kwietnia 2024

Ryanair: nowe zasady współpracy z partnerami. Touroperatorzy nie muszą się martwić o zwrot w razie odwołania lotu

Trwają negocjacje Ryanaira w sprawie współpracy z kolejnymi partnerami branżowymi. Jak…

0 Komentarzy9 Minuty